20代・30代の子育て世代、マイホーム購入を検討中の方は必見!

これから夫婦で育児休業(以下、育休)予定で、同時にマイホームも考えてます!

でも、育休で年収下がると住宅ローン組めるのかな?

理学療法士って、ローン審査に有利?

女性もなるべく早く職場復帰したほうがいいのかな?

実は『育休明けで一時的に年収が下がっても、住宅ローンは組めます』

なぜなら、育休中で一時的に年収が下がったことを証明する書類を提出して、本来の年収で判断してもらえるからです。

夫婦で育休取得(私(夫)は9ヶ月)して、年収が約半分になりました。

それでも、住宅ローンを組めました(世帯年収の4〜5倍程度)。

ファイナンシャルプランナー2級を取得したえしとくが解説していきます。

本記事では夫婦または一方が育休取得を考えているけど、実際に住宅ローンを組めるのかを実体験とFP知識を元に住宅ローンを組む際のポイントをお伝えしていきます。

本記事を読むと、

- 住宅ローンのために育休を躊躇している夫婦のモヤッとポイントを解消

- 理学療法士・作業療法士・言語聴覚士がローン審査審査に影響するのか

知ることが出来ます!

- 育休明けでも住宅ローン審査通過は可能

- 育休前半年分の給料明細と勤続年数(出来れば3年以上)あれば、成功率は上がる

- 理学療法士・作業療法士・言語聴覚士(国家資格)、よりも大事な項目があります⇛PTが影響するのかすぐ知りたい方はここをクリック

ただし、住宅ローン審査については金融機関やそれぞれ申込者の属性(公務員・会社員・フリーランスなど)や年収・借入額などによります。

不利益が出た場合に当方で責任は取れませんので、ご了承下さい。

20代・30代子育て世代の理学療法士は育休明けでも新築住宅ローン組めます

理学療法士で夫婦ともに育休直後でも住宅ローン審査通過出来ました。

とりあえず、実体験として私の場合で解説していきます。条件としては

- 夫婦共働き

- 私(理学療法士):育休9ヶ月 勤続年数3年

- 妻:育休1年 勤続年数2年

- 育休取得翌年に住宅ローン申請

- 源泉徴収で夫婦とも年収半分以下⇛非課税世帯になりました

- 借入額:世帯年収の4〜5倍くらい

- ローンの組み方:連帯債務型

住宅ローンの審査申し込みのときに前年の源泉徴収票(毎年もらうペラペラの紙)を提出します。

源泉徴収票を見て私は青ざめました。

年収が2年前の半分に…

9ヶ月育休取っていれば、まあ当たり前ですが💦

住宅ローンは育休前に1年以上しっかりと勤務実績がある場合であれば、育休取得しても通常時の状況で住宅ローンを審査しているとのことでした(私の利用したファイナンシャルプランナー情報)。

結果的に年収半分以下でも通常時の世帯年収4〜5倍の住宅ローンを組むことが出来ました。

育休明けの場合は必要書類が追加されるので早めの準備を

住宅ローン申請時に

- 通常の住宅ローン申請書類(前年度の源泉徴収票など)⇛単純にこれが面倒…

- 育休前の半年分の給料明細⇛捨てないようにしてくださいね

- 職場から育休を取得していたことと予想年収の証明書(職場に書いてもらう)

を提出しました。

これがかなり面倒でしたね💦

全てにおいて早めに行動しておくことで解決出来ることが殆どです。

【ざっくり解説】住宅ローンの基礎知識|流れ・必要書類を確認

住宅ローンの流れをざっくり知っておくと安心して、不動産選びに専念できます。

住宅ローンについての情報を集めておきましょう。また、住宅に対する考えを夫婦間で話し合います。

例えば、

- 返済年数は?

- 金利:変動型?固定期間選択型?全期間固定型?

- いくらなら返せそうか?いくら借りるか?

- 金融機関ごとの違いはあるか?

- 頭金はあるか?

一番楽しく、そして大変な不動産選びです。

- 土地は?

- 新築?中古?

- 一軒家?マンション?

- 注文住宅?建売住宅?

不動産会社・建築会社を介して行うことが多いです。ただし、個人でもできます。不動産会社・建築会社を通すと提携した金融機関だけとなり、他の方が有利な金利・条件がある場合に利用できません。どの金融機関で住宅ローンを組むのかを考えます。

事前申込は複数の金融機関に出しても、途中で辞めても大丈夫。

いざ、物件を確定したり、注文住宅なら見積り書が出来上がったりする時期です。

審査の段階で住宅ローンをどう組むのかを決めます。特に共働きの場合はペアローン・連帯債務者・收入合算なのか、決める必要があります。詳しくは【共働きなら、夫婦で住宅ローンを組む(ペアローン・連帯債務者・收入合算)】で詳しく説明してあります。

本審査に申込、承認を待ちます。本審査では必要書類が多いので、時間に余裕を持って準備しておきましょう。

住宅ローンの借り入れに関する契約(金銭消費貸借契約)をで締結。

融資実行確認後に工事着工や入居準備に入ります(不動産の状態によります)。

住宅ローンの必要書類は?

住宅ローンで必要となる書類はたくさんあります。特に育休中の場合は必要書類が増えるので、注意してください。

今回は三井住友銀行を参考にさせてもらいました。

- 運転免許証

- (上記がない場合)パスポート等

- 住民票

- 源泉徴収票(直近のもの)

- 所得証明書

- 直近数ヶ月の給与明細や職場からの給与証明書←育休中・育休明けで給与が低い場合

不動産に関係する書類(新築の場合)

- 不動産売買契約書

- 重要事項説明書

- 工事請負(変更)契約書

が、基本的な書類となります。

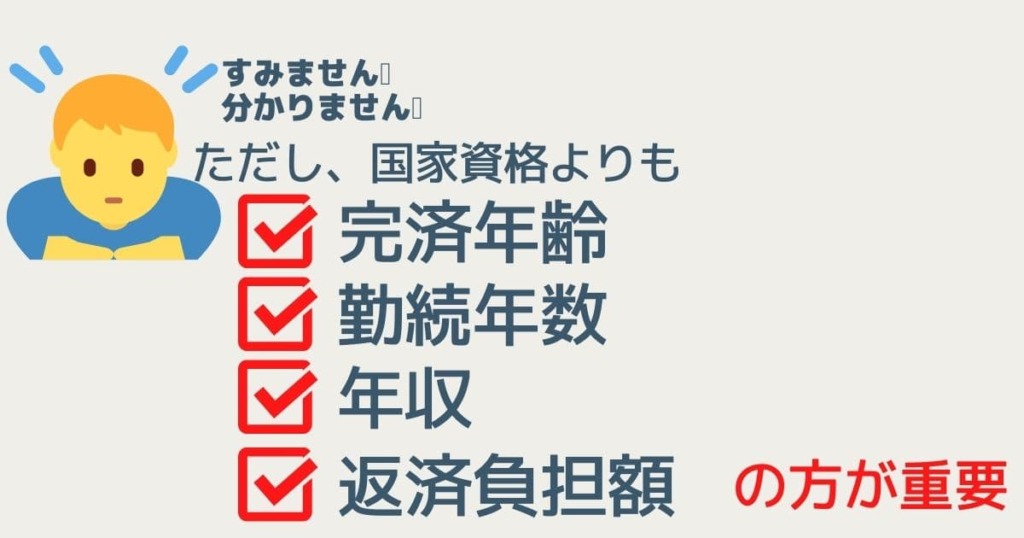

理学療法士・作業療法士・言語聴覚士は住宅ローン審査に影響するのか?

理学療法士は住宅ローン審査に影響するか?

国家資格だから、優遇されることはありません💦

それよりも…

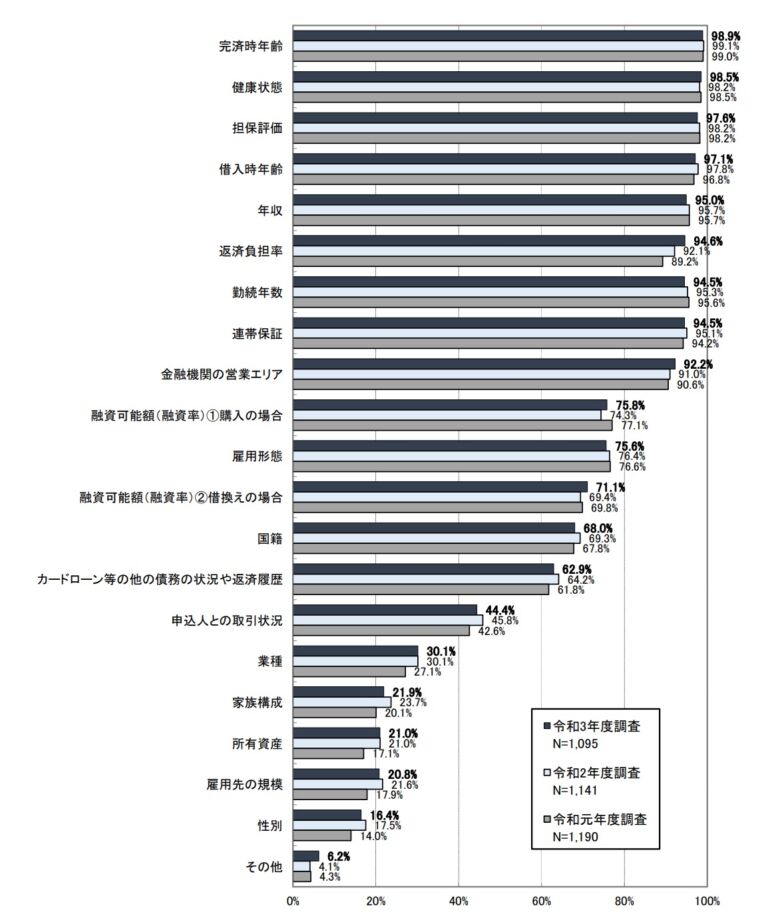

国土交通省の「令和3年度 民間住宅ローンの実態に関する調査」で融資を行う際に考慮する項目は

- 完済時年齢:98.9%

- 健康状態:98.5%

- 年収:95.0%

- 勤続年数:94.5%

- 連帯保証:94.5%

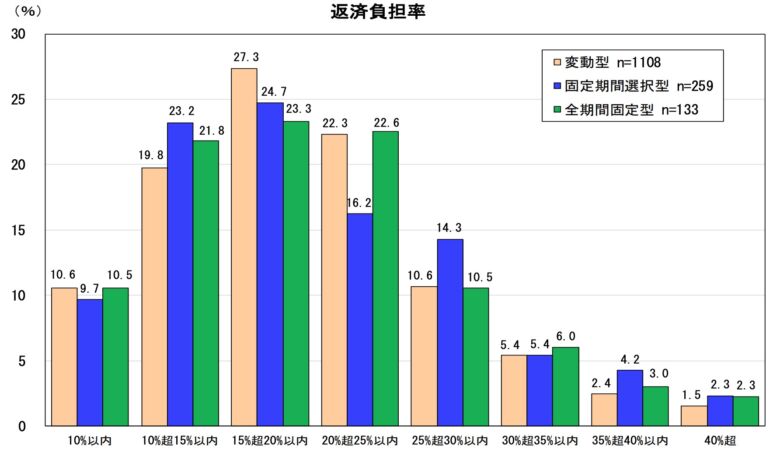

- 返済負担額:94.6%

- 業種:30.1%

※返済負担率とは…

例えば、年収400万円の方が毎月10万返済(年間120万)の場合:120万÷400万×100%=30%(返済負担率) となります。

実際に返済負担率を計算してみたい方は【住宅金融普及協会:返済負担率の計算】で実際に計算してみてください。

PT・OT・STはどこでも働けて、雇用が安定していますが、住宅ローン審査には大きな影響はなさそうです。医師や弁護士などなら、話は変わってくると思いますが。

国家資格(PT・OT・ST)よりも、年収や勤続年数、いくら借りるのか、の方が重要です。

それでも、やっぱり夫婦で育休とって、住宅ローン大丈夫かどうか不安なんです…対策は?

住宅ローンの審査に絶対はありません。夫婦揃って、育休を取得する場合は不安ですよね。

住宅ローンは金融機関ごとに審査基準が違い、明確な基準は提示されていないので、わからないですが、対策はできます。

- 余裕を持った借り入れ額にする

- 住宅ローン仮申請を複数しておく

- 夫婦で住宅ローンを組む(ペアローン・連帯債務者・収入合算)

- 転職を考えているなら、住宅ローンを組んでから転職 or 転職後、ゆっくり物件選び

が住宅ローンを組みやすくする対策です。それぞれ、解説していきます。

【大原則】余裕を持った借り入れ額にする

金融機関が貸してくれる額と自分が返せる額は全然違います!

借りれるだけ借りてしまうと、住宅ローン返済がしんどくなります。最悪の場合に夢のマイホームを手放してしまうかも。一般的に年収(額面)の5〜10倍が借入可能額としています。

3,000万円を返済期間35年・元利均等(毎月同じ金額を返済)で借りるなら、

- 変動金利0.4%:7万6,557円/月

- 全期間固定1.54%:9万2,444円/月

世帯年収700万円夫婦で年収の7倍(4,900万円)を借りるなら、

- 変動金利0.4%:12万5,043円/月

- 全期間固定1.54%:15万992円/月

私が実際に言われた「返済負担率が年収の35%なら大丈夫です」で世帯年収700万円なら、

- 変動金利0.4%→8,000万円借入可能:毎月返済額は20万4,152円

- 全期間固定1.54%→6.625万円借入可能:毎月返済額は20万4,147円

ハウスメーカーや金融機関から借りられる金額を言われるがまま借りたら、めっちゃ危険です。

じゃあ、一体自分たちはいくら借りられそうか?

一般的な住宅ローンの返済額は

- 理想:手取りの20%以内

- 多数派:年収(額面)の15〜20%

- ハウスメーカーや金融機関に言われた:年収(額面)の35%

もし、年収400万円(手取り320万円)なら

- 【理想】手取り年収の20%→毎月5万3,333円(年間63万9,999円)

- 【多数派】年収(額面)の15〜20%→毎月5万〜6万6,666円(年間60万〜80万円)

- 【金融機関に言われた】年収(額面)の35%→毎月11万6,666円(年間140万円)

もし、共働きで世帯年収700万円(手取り560万円)なら

- 【理想】手取り年収の20%→毎月9万3,333円(年間112万円)

- 【多数派】年収(額面)の15〜20%→毎月8万7,500円〜11万6,666円(年間105万〜140万円)

- 【金融機関に言われた】年収(額面)の35%→毎月20万4,166円(年間245万円)

全然、違います。共働きでも毎月20万円を支払えますか?かなり危険な数値です。

私達夫婦は世帯年収の4〜5倍・返済負担率15〜20%で借りました。

借入が多すぎると自覚していますが、私達は家に対する価値観を大きく持っているタイプだったので…

実際に毎月の返済額や借入可能額を計算してみたい方は【住宅保証機構株式会社;住宅ローンシュミレーション】でに計算してみてください。

事前に住宅ローン仮申請を複数試しておく

住宅ローンは事前に仮申請をして、それから本当に住宅ローンを組む時に本申請していく流れになります。

事前に複数の金融機関に仮申請することは問題ありません。

勿論、手間はかかりますが、住宅ローンが通ると思っていたのに通らなかった時の方が、よほど面倒ですよね💦

育休取得中、これから育休取得予定の場合は早めに確認しておく必要があります。

共働きなら、夫婦で住宅ローンを組む(ペアローン・連帯債務者・收入合算)

共働きしている場合は夫、もしくは妻の一方だけで住宅ローン申請を出すよりも夫婦で申請した方が審査が通りやすいです。

夫婦で住宅ローンを組む方法は大きく分けて3パターン

- ペアローン

- 連帯債務型(収入合算)

- 連帯保証型(収入合算)

があります。

私達は夫婦で住宅ローン控除を取りたかったこともあり、連帯債務型を選択しました。

| 住宅ローン契約 | 団体信用保険 (何かあったら返済不要) | 住宅ローン控除 | 手数料 | |

|---|---|---|---|---|

| ペアローン (夫) | あり | 加入できる (持分部分のみ) | 持分のみ | かかる |

| ペアローン (妻) | あり | できる (持分部分のみ) | 持分のみ | かかる |

| 連帯債務型 (債務者) | あり | できる | 持分のみ | かかる |

| 連帯債務型 (連帯債務者) | あり | 金融機関による | 持分のみ | かからない |

| 連帯保証型 (債務者) | あり | できる | 全額 | かかる |

| 連帯保証型 (連帯保証人) | なし | できない | なし | かからない |

夫婦で住宅ローンを組むことはメリットだけではありません。しっかりデメリットを理解した上で検討しましょう。

| 夫婦で組むメリット | 夫婦で組むデメリット |

|---|---|

| 審査に通りやすい 借入額が大きくなる 夫婦で住宅ローン控除(ペアローン・連帯債務) 夫婦で団信に入れるかも(ペアローン・連帯債務) | 今後も共働きが前提 何かあっても保証が限定的かも(団信による) ペアローンは2件分の手数料 離婚する際に超絶面倒 贈与税がかかるか |

住宅ローン融資の後に共働きから専業主婦(夫)になっても問題はありません。ただし、働いていないにもかかわらず年間110万円以上を返済となれば、夫婦間であっても贈与税がかかります。また、離婚しても返済義務は残ったり、所有権の問題があったりとデメリットがエグいので良く検討してくださいね。

転職を考えているなら、住宅ローンを組んでから転職 or 転職後、ゆっくり物件選び

住宅ローン審査において、勤続年数が大きく影響します。

「令和3年度 民間住宅ローンの実態に関する調査」」では勤続年数(金融機関のうち94.5%)を融資を行う際に考慮する項目としています。

転職1年目だから、審査が通らないわけではありませんが、勤続年数は長いほうが安全です。

転職を考えている場合には

可能なら先に住宅ローンを申請・承認されてから、転職したほうが安全。ローンの本審査承認後に転職しても問題ありません。

先に転職して、ゆっくり物件選びも良いですね。

理学・作業療法士、言語聴覚士の育休明けで住宅ローンを組めますが、事前準備と対策が必要です。

夫婦揃って長期で育休取得しても、住宅ローンは組めます。

私達夫婦は共働きで私(夫)9ヶ月取得して、年収が半分以下になりましたが、住宅ローンを組むことが出来ました。

事前準備として

- 給料明細は2年分(通常は半年分くらい)取っておく

- 勤続年数を意識して転職を控えたこと

- 住宅ローン申請を早めに行った

育休取得しても、金融機関によりますが一時的に年収が下がった事を証明することでローン承認される可能性が高まります。

また、対策として

- 余裕を持った借り入れ額にする

- 事前に住宅ローン仮申請を複数しておく

- 夫婦で住宅ローンを組む(ペアローン・連帯債務型(収入合算)・連帯保証型(収入合算))

- 転職を考えているなら、住宅ローンを組んでから転職 or 転職後、ゆっくり物件選び

をして、少しでも住宅ローン承認の可能性を上げていきましょう。

人生の一大イベントは数年間の間に立て続けに起こります。

夫婦で育休を考えているのと同時にマイホームを考える時期でもありますよね。大変ですが、知識と準備があれば大丈夫!

マイホーム購入よりも、先に転職活動を考えている方には【【脱・社畜】リハビリ職種向け転職サイト・エージェントおすすめランキング】をご覧ください。

今回はこのへんで

ありがとうございました!

.png)